2022年4月から2年間、大学院の中小企業診断士 養成課程に通いました。

現在の中小企業経営者にとっての大きな課題は「人材の確保」「原価高騰の対策」「販路の拡大」と並んで「事業承継」が挙げられます。

後継者不足により(本当にもったいないですが)黒字廃業を選択せざるを得ない中小企業者が急増していると言われており、経営者にとっては早め・早めに手を打たなくてはならない頭の痛い問題です。

養成課程の関門である「実習」においても、「事業承継について考えなければならないけど考えられていない」とおっしゃる中小企業の社長さんもおられました。

事業承継を開始するタイミング

事業承継には「かなりの時間」がかかります

モノのやり取りとは違って、事業承継は目に見えない要素に引き継ぎも多く「はいどうぞ」では済みません。

では一体いつから事業承継の準備を始めればよいのでしょうか?これについては全ての事業者に当てはまる正しい答えはありませんが、過去に事業承継を行ってきた先輩企業の傾向はデータとして存在します。

<参照元:帝国データバンク(以下URL)>

https://www.tdb.co.jp/report/watching/press/p210905.html

上記、帝国データバンクが 2021年8月に実施した「事業承継に関する企業の意識調査(有効回答企業 11,170 社)」によると、後継者への移行(事業承継)に要する期間に関して、50%以上の企業が「3年以上」と回答しています。

勿論、それぞれの企業が置かれた事業環境、会社の歴史、事業承継を行う社長とその後継者の関係性、性格や能力、顧客や取引先の状況、そして金融機関などステークホルダーとの関係性などなど、様々な点を考慮した上で考える必要がありますが少なくても「3年以上」はかかるものだとして腹を括る必要があるかも知れません。

事業承継における後継者の選び方

後継者に求められる資質としては「意欲と覚悟」が一丁目の一番地

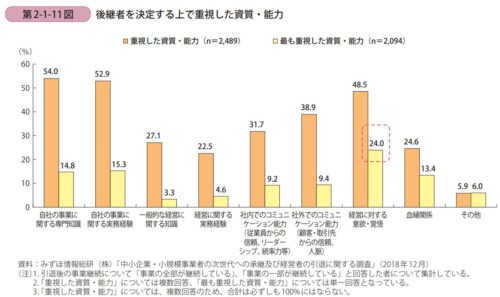

実際に事業承継を行う際、後継者を決定する上で重視した資質や能力についての統計データもあります。

出所:みずほ情報総研「中小企業・小規模事業者の次世代への承継及び経営者の引退に関する調査」(2018年12月実施)

「どんな資質が重要だと思われますか?」

マーケティン能力、計数能力、コミュニケーション能力、長年にわたる自社での経験、業界の知識などなど、色々と思い浮かぶかと思います。しかし、最も重視した資質・能力として多かった回答が『意欲・覚悟』です。

やはり気持ちの面がもっとも重要ですね。次に『自社の事業に関する専門知識と実務経験』が続き、更には『社内・社外のコミュニケーション能力』も重要視されています。

事業承継を進める上で重要な段階的アプローチ

しっかりとプロセスを踏みながら、進めていくことが大切

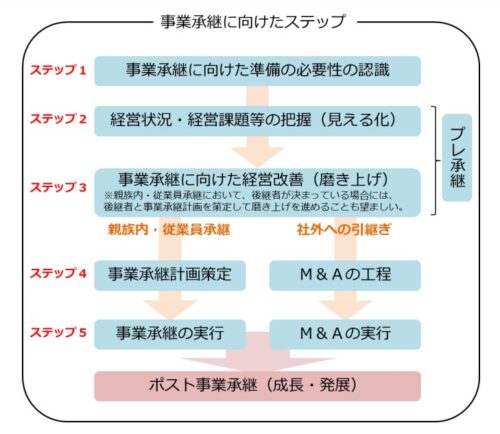

事業承継を進める上で推奨されているのが5ステップを踏むというものです。このステップは中小企業庁が作成する事業承継ガイドラインでも紹介されているものです。

出所:中小企業庁「事業承継ガイドライン」P31

ステップ1から順にポイントだけ記載させて頂きますので、詳しくは「事業承継ガイドライン」を参照下さい。

【ステップ1】事業承継に向けた準備の必要性を認識すること

最初のステップで重要なことは、事業承継に向けた準備の必要性を認識すること。

そして、このステージでは、社内のキーパーソンの年齢や、財務状況、そして株主構成についても現状と承継後のイメージを作り、全体像を把握した上で事業承継に向けた準備の必要性を確認する事です。

人間の平均年齢や健康寿命などを考慮してか、中企庁のガイドライデンでは概ね、60歳に達したころには事業承継に取り組むべきであるとされております。

【ステップ2】経営の見える化を行うこと

次のステージは事業承継に向けた「見える化」に取り組みます。

事業承継を行うべき「もの・こと」の構成要素は、大きく分けると、①人・経営の承継、②資産の承継、そして③知的資産の承継に分類されます。

人・経営の承継は次世代経営者をいかに選出・育成するかが重要な問いです。それは現在の社員かも知れませんし、社長の親族かも知れません、或いは外部人材の可能性もあります。資産の承継は土地・建物・株式等々です。

そして、しっかりと引き継ぐべきであるにも関わらず、どうしても後回しになるのが知的資産の承継です。

知的資産は、会社の強みの源泉となる経営理念、組織力、人材、ノウハウ、ブランド、更には顧客との関係性などを総称した資産を指します。この知的資産の共通点は 「見えにくい」ということです。

従いまして、事業承継の準備段階、それもできるだけ早い段階で、現経営者と後継者の対話を通じて、知的資産の棚卸を行うことで「見える化」を図ることが重要なステップとなります。

【ステップ3】事業承継に向けた経営改善にとりくむこと

知的資産の見える化を行った後は、その知的資産の「磨き上げ」といった経営改善に取り組むことになります。

しかし、事業承継を行うから経営改善に取り組むという考えではなく、事業承継に向けた準備を必要としなくとも、企業は経営改善の不断の努力が不可欠です。従いまして、事業承継に於ける「磨き上げ」は、経営計画や中期経営戦略の中でも取り組むものと根本的には同じです。

「磨き上げ」で重要なことは、本業の競争力を強化することです。その際、軸となる考え方は「強みを伸ばす」そして「弱みを改善する」という視点です。この際、重要になるのが、今ある強み・弱みが、事業承継する時点にどう変化していくか、変化すべきかといった未来志向も含めて考えることです。

次に、経営体制の総点検も行うことになります。組織体制の確認、人事制度、内部統制といったガバナンス整備など、企業活動を計画・実行するための仕組みでもある経営体制の強化を図ることが「磨き上げ」です。

この際、財務の健全性を確認することも重要であり、事業に不要な資産や滞留在庫を処分すること、余剰負債の返済など経営資源のスリム化などの要否も検討することになります。

そして、稼ぐ力や経営の強化として、取引先・仕入先との関係強化や金融機関からの資金調達力の強化も考える必要あります。企業活動に関連するステークホルダーとの関係性は、事業継続性の基盤でもあり、この関係性を健全な形で強化することが求められます。

【ステップ4】事業承継計画の策定について

このステップ4の前に「親族内継承・従業員継承」か「社外への継承」かで大きくステップが分岐します。

後者の場合、M&Aに向けた実務的手続きに入っていく事になりますが、当該記事では前者(親族内承継・従業員への承継)について記載させて頂きます。事業承継の実行に向けた準備段階として、事業承継計画を策定します。

事業承継計画の策定プロセスは、後継者・親族と共同で、取引先・従業員・金融機関との関係を念頭に置いて作成することになります。また、 計画策定前に経営者が過去を振り返り、経営に対する想い・価値観・信条などを再確認することが重要です。

<事業承継計画の内容について>

あくまでも一つの例にはなりますが、以下の様な項目を考慮し、記載する事が求められます。

・中長期目標(10 年後のビジョンなど)

・事業計画(承継を実施する移行期間含むものであり、伴走型も推奨されている)

・財務デューデリジェンス(実態B/S、収益力調査、借入金調査、税務調査など

・企業価値の算定

・事業環境の評価(業界動向・競合動向など)

・人事・組織の評価(人員構成、人事制度、評価、組織風土、労使関係、キーマン等)

・取引先の評価(重要顧客・仕入先、条件、取引先のキーマン、リスクのある取引先など)

・不動産の評価(資産価値・収益性・換金性などを確認)

※実態B/Sとは、貸借対照表にある資産、負債、純資産を時価で評価して作成されるバランスシートのことを指します。例えば、回収不能な売掛金や不良在庫があれば、実態B/S の資産からマイナスしておきます。

※役員貸付金も返却が不明である性が高い場合、これをマイナスします。土地・建物は減価償却累計額を適切に反映させて時価評価にします。保険積立金は解約返戻金との差額で調整します。

※繰延資産は資産性がなければマイナスします。役員借入金は資本金的な意味合いが強い場合は負債からマイナスします。

☆これら資産と負債の修正額の差額分は純資産の利益剰余金の部で調整項目として扱います。

<事業承継に関する税制について>

事業承継を考える際、税制対策も重要な検討事項です。尚、本詳しくは事業承継を専門とする税理士などへの相談も必要であることお含みおき下さい。

事業承継に係る税金としては贈与税と相続税の二つが重要です。

贈与税は財産が生前に譲渡される際に課される税金であり、相続税は財産保有者の死後に財産が譲渡される際に課税されることになります。

贈与税は金額が大きい場合、財産額の半分以上を納税することになります。この税金負担が事業承継の足枷にならないように設けられた制度が事業承継税制であり、経営承継円滑化法の下で定められています。

事業承継税制の措置を受けることで、贈与税・相続税の全額もしくは一部の支払猶予・免除を受けることができます。但し、事業承継税制措置を受けるためには幾つかの条件もあります。

贈与税に於ける主な要件は以下の通りです:

– 会社:中小企業であること、上場企業でない、資産管理会社でない

– 先代経営者:贈与前に代表役員辞任、贈与前に筆頭株主

– 後継者:贈与 3 年前迄に役員就任、贈与後 5 年間代表役員・筆頭株主・株式継続保有

尚、事業承継税制には一般措置と特例措置の二つあります。特例措置は時限措置であり、23 年末に発表された税制によると 2026 年 3 月末迄に事業承継計画を提出して承認を受けることで特例措置を受けることができます。

特例措置と一般措置の大きな違いは猶予・免税の対象となる株数と納税猶予割合です。一般措置の場合、総株式数の最大 3 分の 2 までが対象株数ですが、特例措置の場合は全株式が対象となります。

贈与する財産(=企業価値)を算出する方法は大きく分けて、①時価純資産法で算出する方法と、②将来の収益性から算出する方法があります。将来の収益性から算出する方法は、将来のフリーキャッシュフロー(FCF)の現在価値で計算されますが、FCF の予測が難しい点、そして、現在価値を算出する際の割引率に恣意性が入るために、中小企業の評価に用いる上での難易度は高いと考えられています。

従いまして、時価純資産法により企業価値を算出する方法が用いられることがあります。

時価純資産法の計算式は、時価純資産額と営業権価値の和となります。時価純資産額は、総資産時価から負債時価の差で算出されます。営業権価値は、将来企業が生み出す利益を考慮するものであり、過去数期分の営業利益の平均値の数年分で計算されます。成長業界であれば 5 年以上を使うこともありますが、妥当な営業権価値の算出は事業承継を専門とする税理士と相談が必要です。

【ステップ5】計画にそって事業承継を実行すること

ステップ1~4を踏まえながら、資産の移転や経営権の移譲を実行していく事になります。実行段階では税負担や法的手続きが必要になるため、弁護士・税理士・会計士等の協力を仰ぐことが必要になります。

以上、非常にシンプルながら「きっちりと始めておかないといけないな」と実習先の社長に植え付ける内容でした。実際はプレゼンテーションであり、もっともっと分かり易く、しずる感に溢れる話でしたが

私自身の備忘として残させて頂きます!

コメント